美联储降息预期愈发强烈机构称或有助于吸引资金流入港股市场

财联社9月3日讯(编辑胡家荣)随着市场对美联储降息的预期不断增强,中信证券在其研究报告中提出,美联储的降息行动可能会吸引更多的资金流入港股市场。

中信证券分析了自1980年以来的9次降息周期。发现其中4次是为了缓解经济压力而进行的降息,这些降息周期持续时间较长(平均28个月),降息幅度也较大(平均577个基点);而另外5次则是为了预防经济过热而进行的预防性降息,这些周期的持续时间较短(大约一个季度),降息幅度也较小(平均77个基点)。

从历史数据来看,降息通常需要1-2个季度的时间才能对美国的主要经济指标产生积极影响,从而为美国经济提供支撑。对于港股市场而言,由于其主要由外资驱动,因此外围的货币宽松政策将导致中美利差缩小、人民币汇率走强,这可能会吸引外部资金流入港股市场。

然而,历史数据显示,降息并不总是导致外资流入中国市场或港股市场上涨,这还需要结合当前的国内经济基本面、政策环境和地缘政治风险等多种因素来综合分析。但值得注意的是,在预防性降息前后一个月内,恒生指数通常表现出明显的上涨趋势。考虑到当前港股的估值已经回落到一个非常有吸引力的水平,中信证券认为在实际降息前后,港股可能会迎来资金的阶段性增配。

从行业角度来看,具有成长性的医疗保健、消费行业,以及顺周期的能源材料、金融地产等行业在降息前后一个月内往往表现较好。

港股底部特征凸显将迎来月度级别的估值修复

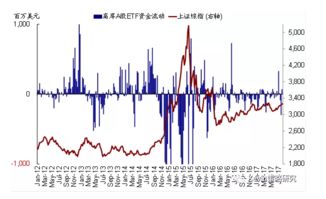

近期,港股市场经历了一段震荡下跌的时期,但多项指标显示,港股已经展现出明显的底部特征,如成交额和估值的快速下降,美联储降息预期愈发强烈机构称或有助于吸引资金流入港股市场以及做空比例、AH溢价和股息率的显著上升,这些都表明投资者情绪已经回到了历史低点。

与此外资情绪也出现了边际变化。自8月中旬以来,外资开始重新流入港股市场。在近期外资情绪缓和的背景下,他们开始增加对银行保险等顺周期和高股息板块的投资,以及对制药、互联网服务等估值较低的成长板块的投资。随着外围扰动的阶段性缓解和降息预期的利好,市场情绪有望得到修复。